原文作者作者:

原文编译:深潮 TechFlow

导读

在本文中,作者分析了以太坊 ETF 的推出及其对市场的潜在影响,并提出了具体的交易策略。尽管写作期间市场已有所变化,但作者认为仍有获利空间。本文不仅探讨了以太坊及其相关资产的表现,还涉及 RWA(现实世界资产)行业在新的监管环境下的机会。

正文内容

我在 2024 年 5 月 24 日开始写这篇文章,当时 ETH 的价格为 3632.22 美元,ONDO 为 1.08 美元。虽然在撰写过程中某些资产的价格有所变动,但作者认为,尽管交易的风险/回报比有所降低,但上涨潜力依然存在。

亲爱的加密货币爱好者们,祝贺你们。在一项令所有人惊讶的举动中,,尽管 Gary Gensler 在公开场合对 ETH 一直持强硬立场。

我不会深入探讨这一决策背后的原因——这留给 Twitter 上的政治评论家们去讨论。我们关心的是这一决定已经发生,并且标志着美国政府对加密货币态度的重大转变。

这也得益于 FIT 21 的批准(“FIT 21 提供了数字资产生态系统在美国蓬勃发展所需的监管清晰度和强有力的消费者保护”)——企业面临的监管合规新时代即将到来。

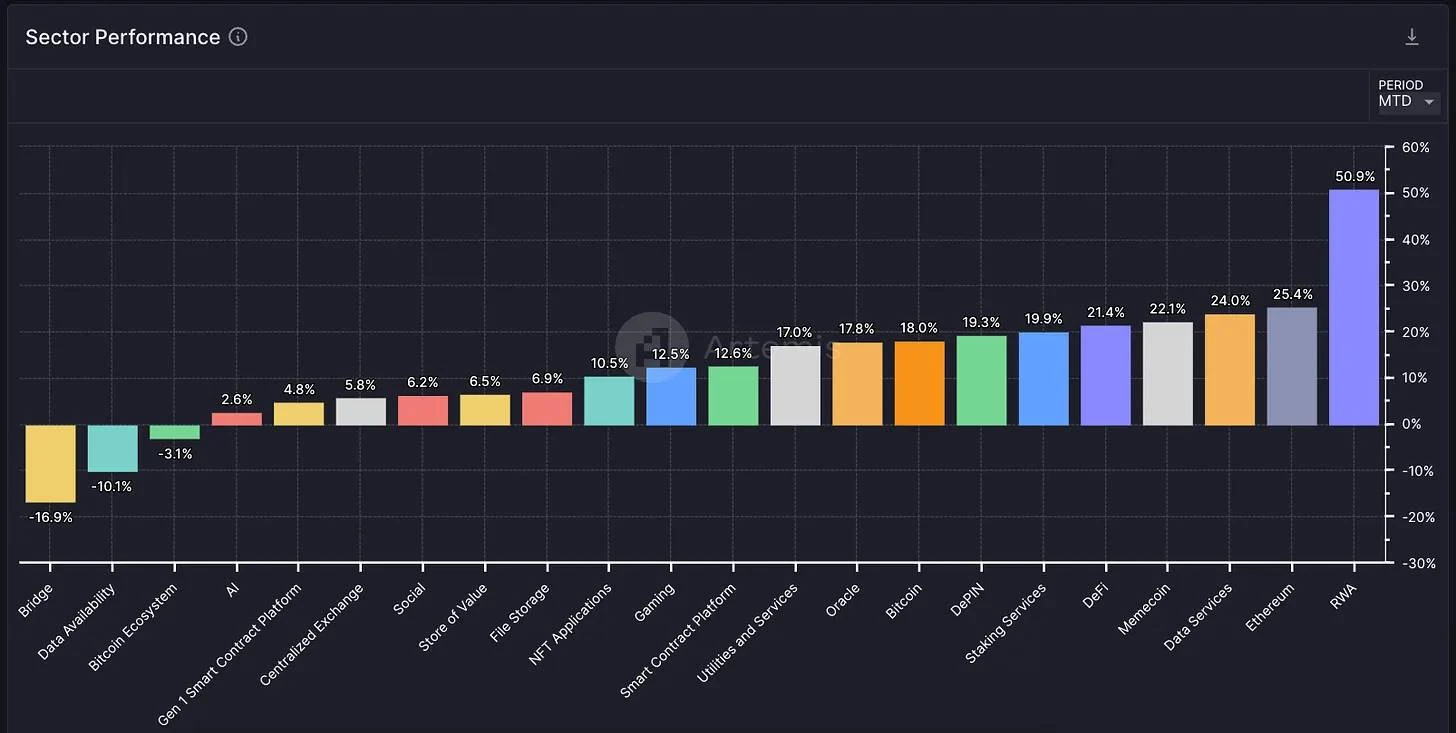

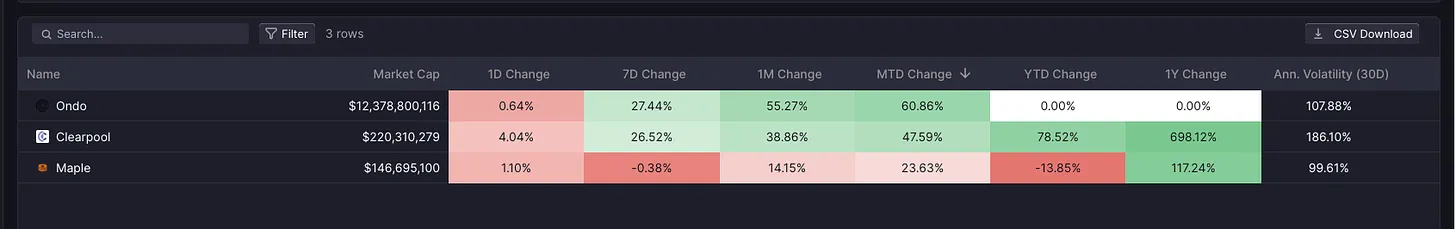

美国政府对加密货币的新鸽派立场非常看涨,你可以看到市场是如何消化这些信息的——RWA 和以太坊板块是表现突出的本月迄今(MTD)。

我相信,随着 ETH ETF 和最近对加密货币的鸽派立场,这两个板块有望在未来几周和几个月内继续跑赢大盘。

板块表现 MTD,来自 Artemis.xyz

介绍

概述

这个论点可以分为两个。首先,以太坊作为一种资产类别及其相关替代品的出色表现,然后是 RWA 行业的出色表现,作为整体“看涨加密政府立场”的 beta。

这两个板块紧密相连,因为:

-

随着 SEC 批准 ETH ETF,标志着对加密货币的更鸽派立场,这意味着由机构驱动的 RWA 资产也将看到更多的资金流动(正如我们已经在 ONDO 与贝莱德的关系中看到的那样)。

-

机构的“ETH 论点”一直是代币化、稳定币、现实世界结算——主要机构会四处谈论以太坊上的 RWA 资产;毕竟,这一直是 ETH 的主要叙事。

因此:

-

做多 ETH 及其最佳 beta

-

做多 RWA – ONDO 是我的最爱

也可以考虑做多其他 RWA,但我不这样做的原因是因为 ONDO 本身是 ETH 的山寨币,沿着风险曲线向下走只是意味着在下行的情况下,您更容易受到市场的影响。

ETH ETF 的全面分析

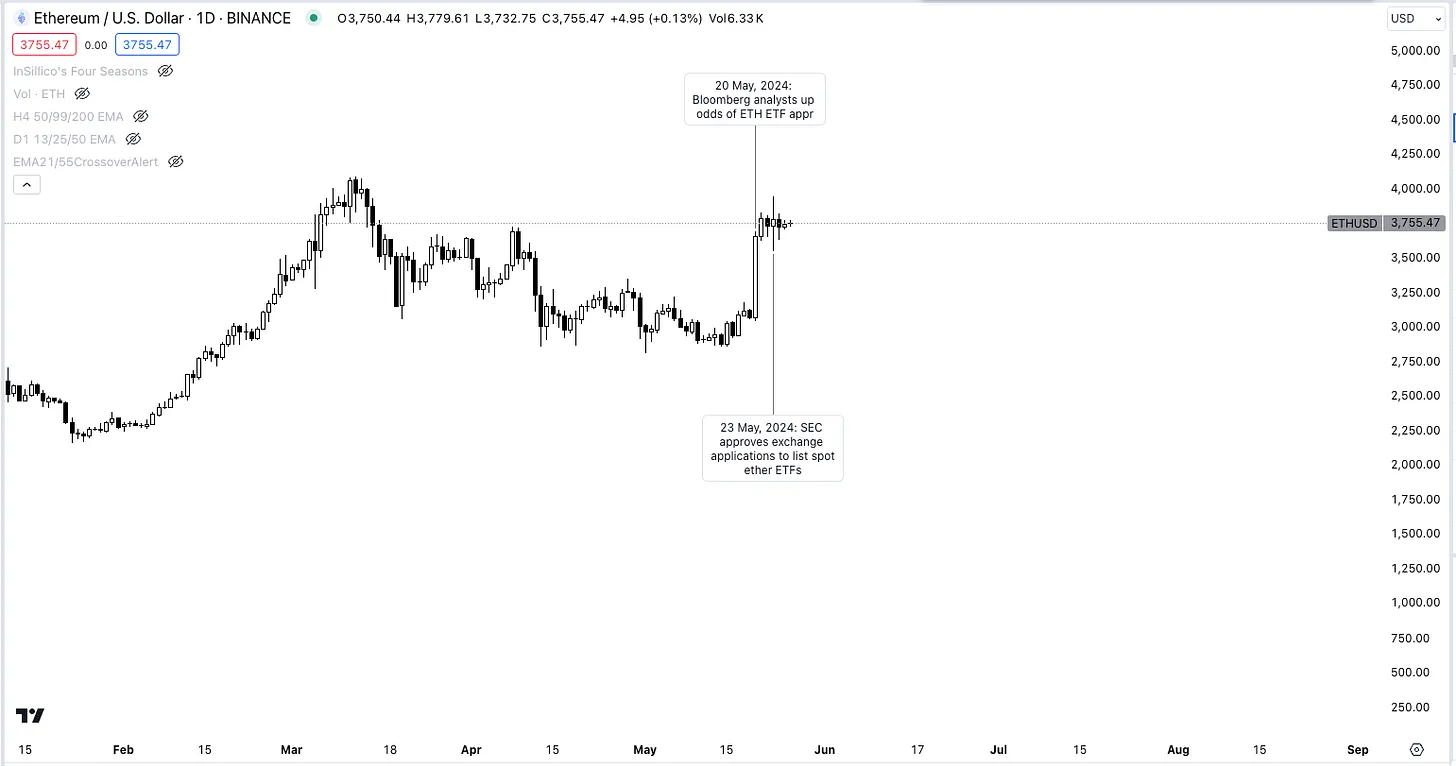

现在来分解 ETH ETF 交易。我认为这非常有趣,因为与我们有大量时间“准备”的 BTC ETF 不同,ETH ETF 让许多市场参与者措手不及。这就是为什么在 ETH ETF 获批的几率一夜之间发生巨大变化的当天,我们看到了 ETH 25% 的上涨。

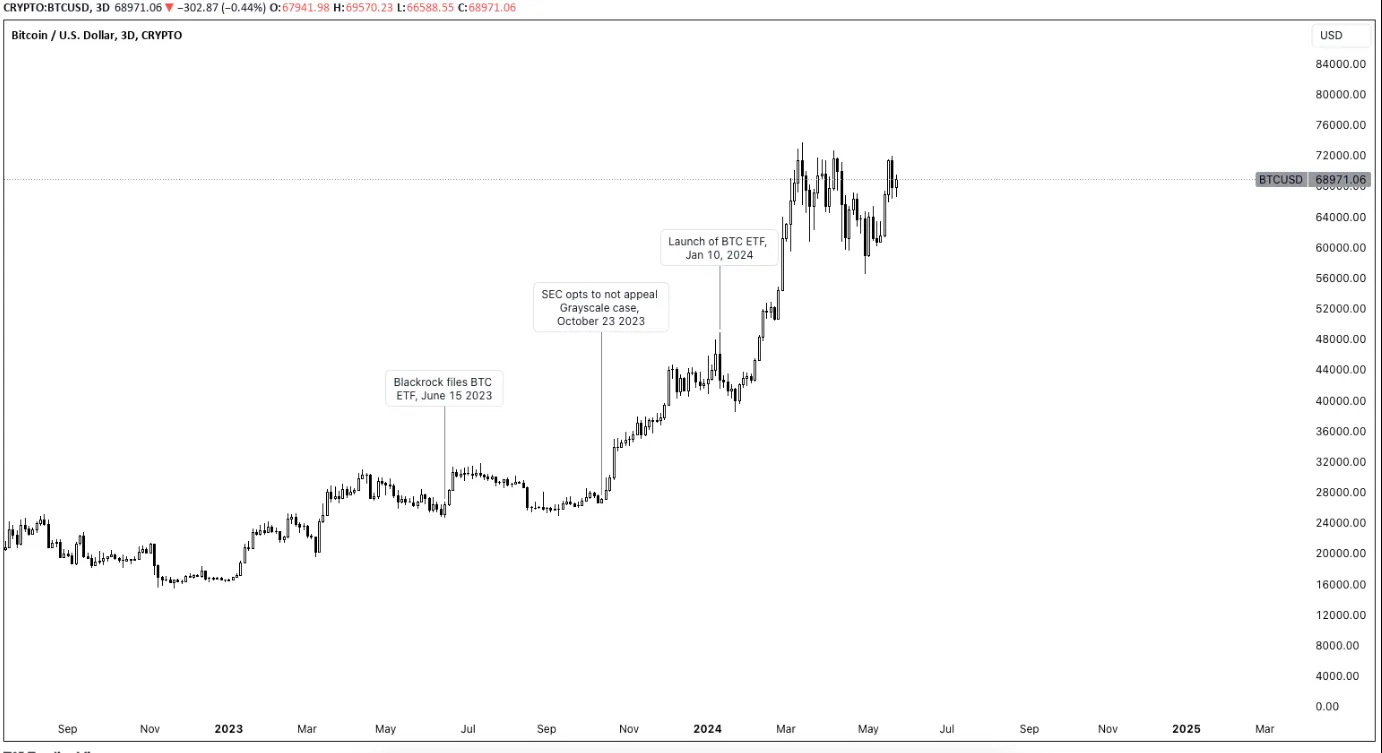

问题是,市场很少允许你两次进行相同的交易——这种交易的论点取决于“ETH ETF 尚未定价”的想法。为了衡量这一点,我们首先必须看看 BTC ETF 的表现:

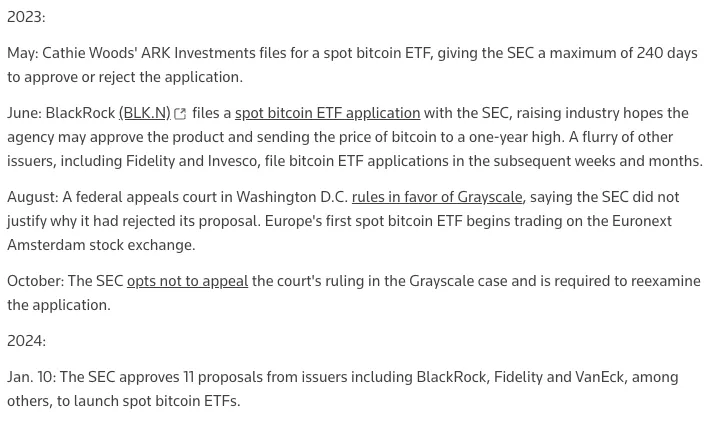

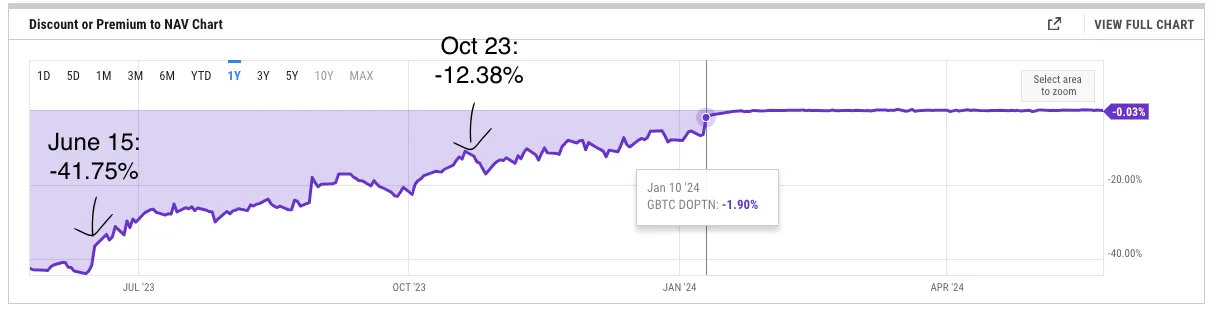

BTC ETF 的关键日期

-

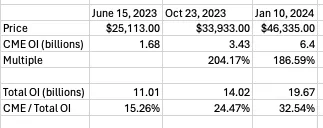

2023 年 6 月 15 日:BTC 的关键一周,贝莱德展示了他们的手并提交了现货比特币 ETF

-

2023 年 10 月 23 日:也许真正巩固 BTC ETF 可能性的是 SEC 没有对 Grayscale 的法院裁决提出上诉,这意味着他们正在认真考虑→市场因此得到确认

-

2023 年 1 月 10 日:比特币 ETF 正式推出

需要注意的一些事项

-

贝莱德 ETF 的宣布实质上启动了折价交易的结束

-

只有当 ETF 推出时,折价才完全结束(这一说法显而易见,但仔细想想,这就像是 免费资金,既然我们已经 证明 了 ETF 能够/将要推出,那么折价甚至可能在 ETF 推出之前就结束了)

-

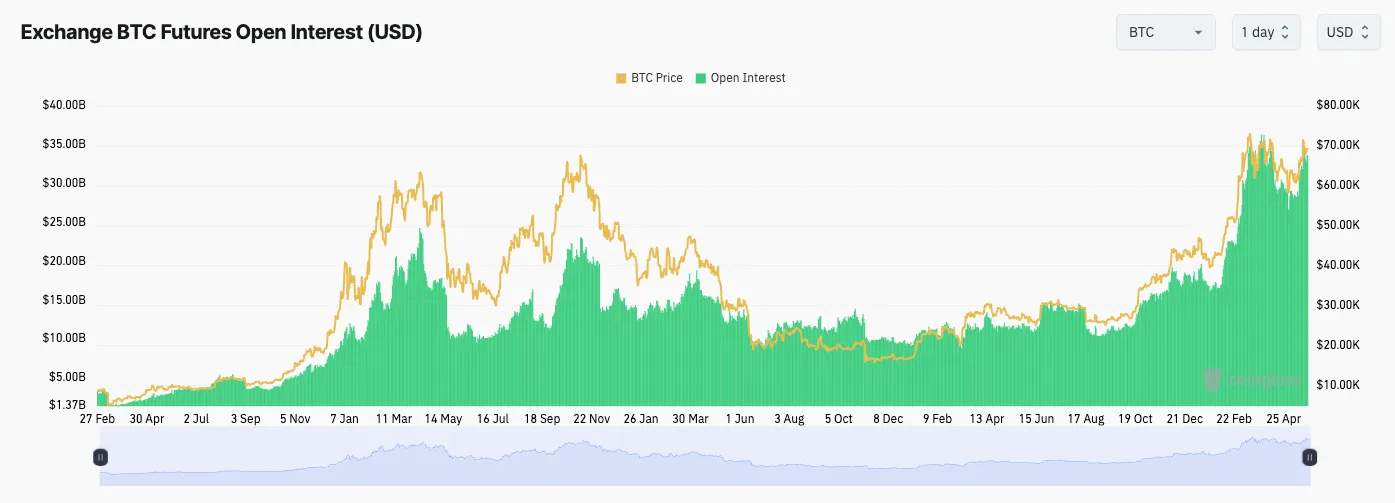

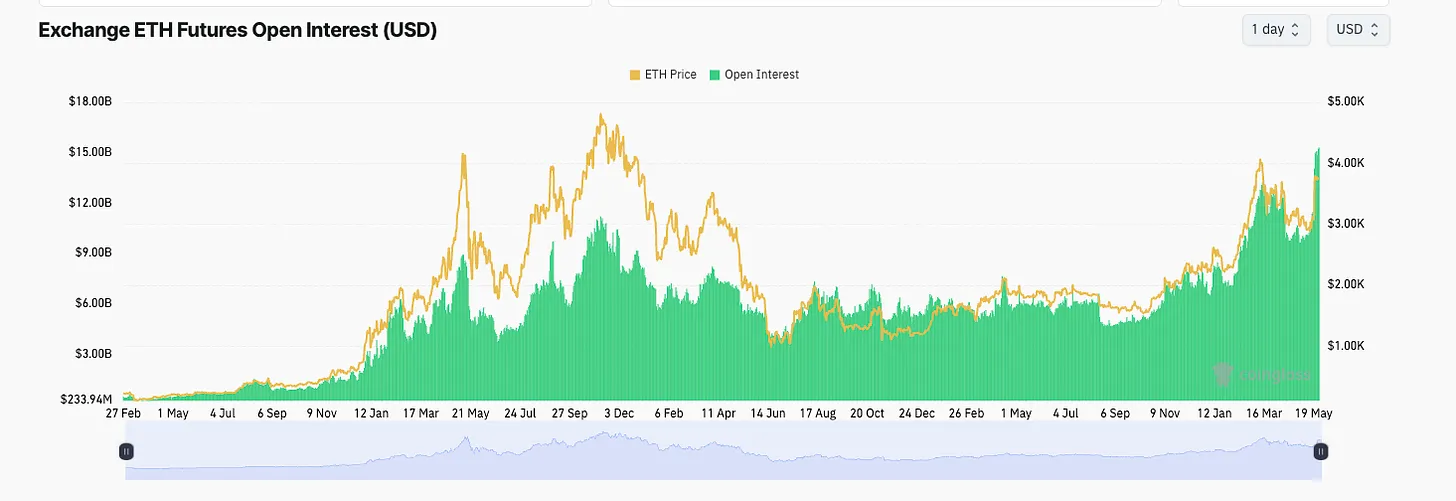

6 月 15 日之后,未平仓合约(OI)飙升, 8 月份有所回落,但 10 月份开始上行, 2 月份达到顶峰

-

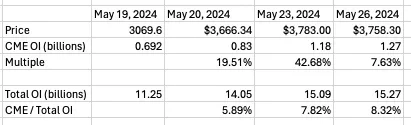

我关注芝加哥商品交易所(CME) OI,因为它是了解机构定位的最佳工具

ETH ETF 的关键日期

-

2024 年 5 月 20 日:彭博社分析师将 ETH ETF 批准的几率从 25% → 75% 上调

-

2024 年 5 月 23 日:美国证券交易委员会批准交易所上市现货以太 ETF 的申请

这里有一些有趣的事情需要注意:

-

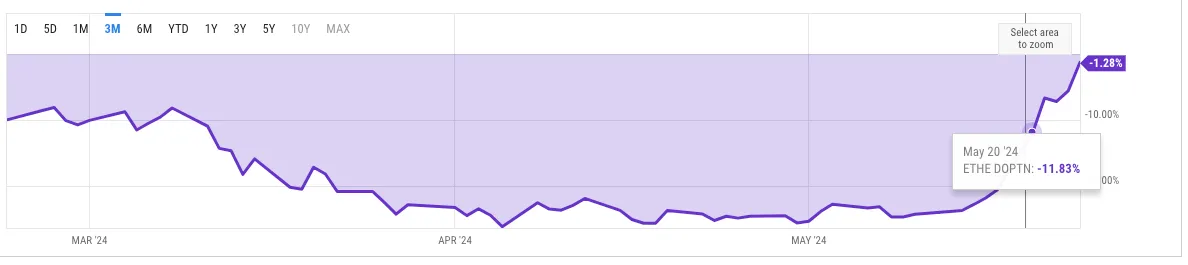

灰度以太坊信托(ETHE) 折价在 2 天内从-24% 收盘至-1.28% ,而 GBTC 则花了几个月的时间收盘

-

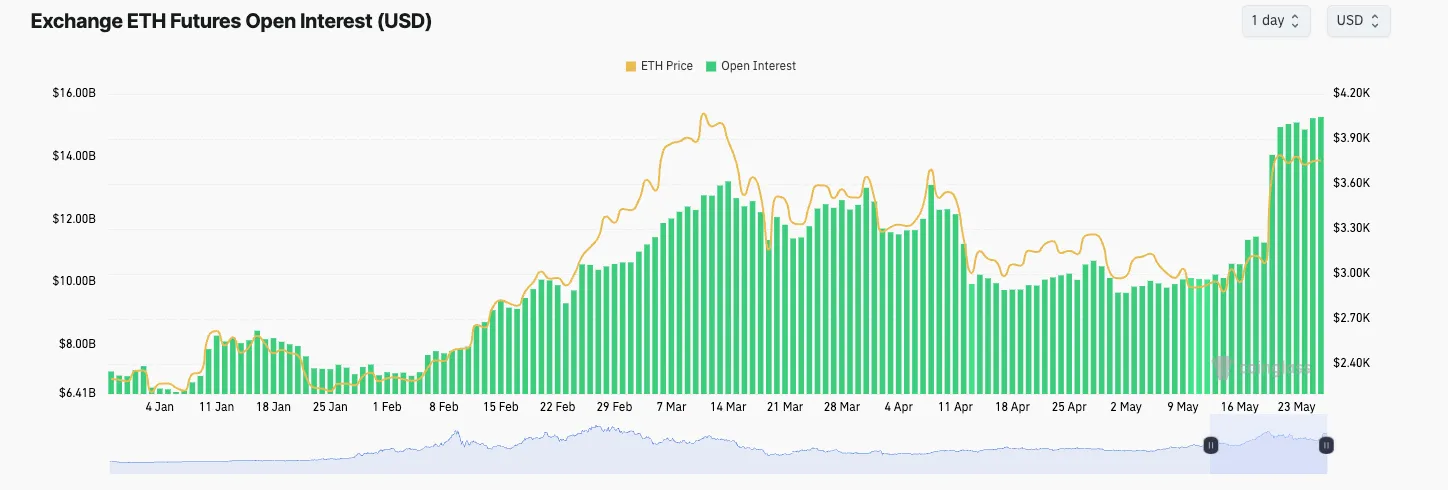

CME OI 的增长不如 BTC ETF 的增长强劲

-

ETH 的价格走势大部分是在市场对 ETF 批准概率上调时就已经反映出来了,而不是在 ETF 批准的实际事件发生时。这意味着市场在实际公告前已经提前行动,反映出对 ETF 的预期变化。相比之下,每次比特币 ETF 的公告都会导致价格大幅上涨,这种对比显示出市场不会对同样的交易机会产生两次相同的反应。

论点与风险

我要从交易的风险开始,因为我认为衡量交易的下行风险比上行风险更为重要——管理好你的下行风险,让上行风险自然而然地得到管理。

风险:

主要风险:市场已触顶/接近 ETH 的顶部/基于时间的投降

这方面的论点是折价关闭的速度之快以及 ETH 在公告前后的价格表现。你可以认为这些人知道交易的进行方式——这基本上是一个只涨不跌的交易,但 CME OI 和总 OI 基本上停滞不前。

如果说 1 月 10 日 ETH OI 比 BTC OI 仅少 40 亿,这可能预示着 所有做多者都已做多,谁还会继续买入?”

老实说,我觉得这个论点相当有力。我相信市场正在抢先进行这笔交易——尽管 ETF 刚刚推出,但 OI 的扩展已经超过了历史高点,这与 BTC 交易不同,后者只有在 ETF 推出时市场才看到如此高的 OI。

市场将“ETF 的批准”等同于“ETH ETF 的推出”,这是两个完全不同的事情。当你看看价格在批准公告时的反应以及折价关闭的速度时,这种观点是合理的。

ETH OI 激增

BTC OI 激增

我实际上同意这种看法,这就是为什么我在文章开头说“这两个板块有望在未来几周和几个月内继续跑赢大盘。”

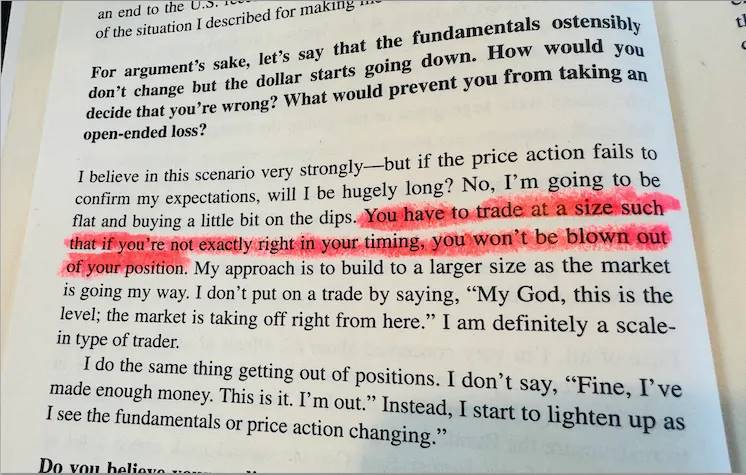

我相信,当市场参与者意识到以太坊 ETF 的影响不会立即显现时,可能会出现价格下跌的情况(即“基于时间的投降”)。此时正是一个合适的买入时机。我已经在不同的价格水平设置了买单,并计划逐步、稳妥地完成这些买单。这里有一段话来说明我是如何交易的:

特殊的监管风险

因为我不知道注册风险是如何运作的,所以不太方便对此发表评论。但是,从我在 TWITTER (DOT) COM 上看到的信息来看,人们都在说为什么只有 19 b-4 s 获得了批准,而 S-1 s 却没有。

从本质上讲,这意味着 在未来 10 天内可以对其提出质疑 我不知道这是否属实。但如果是真的,如果整个事件都是个骗局,这无疑会给交易带来巨大风险,

或许,这种批准还存在其他 隐藏在字里行间 的风险,这绝对是需要牢记的。

我喜欢这笔交易。接下来应该做多什么?

我知道这篇文章已经很长了,但我们正在进入精彩的地方。到目前为止的故事是:ETH 不错,但可能市场抢跑太严重。但从长期来看,仍然是看涨的催化剂。那么,你应该买什么呢?

在选择 ETH 的 beta 时,许多参与者会陷入选择困境——毕竟,你有流动性质押衍生品(LSDs)、L2s、ZK-Rollups 和 De-Fi 协议、Meme 等等可以选择。

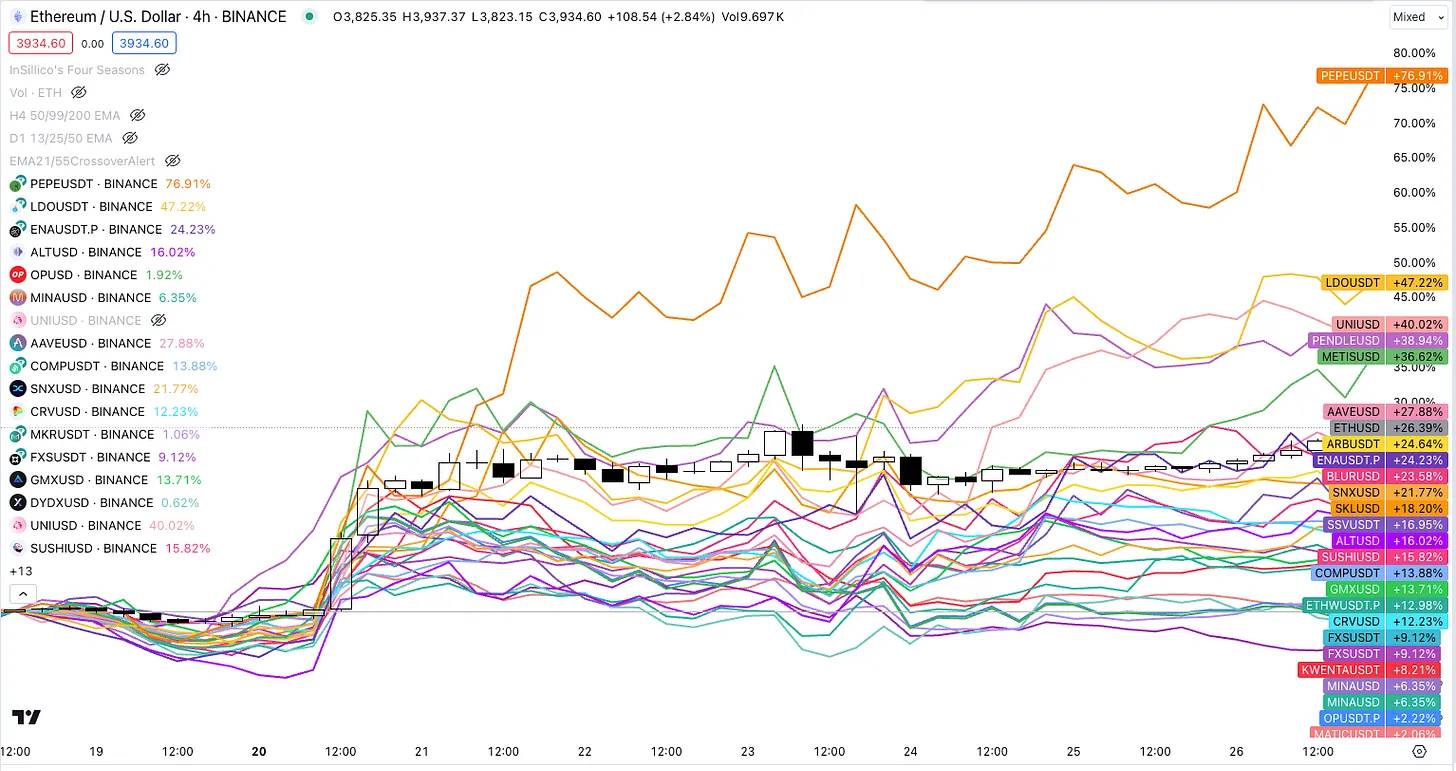

因此,在绘制所有这些币的表现时,我们可以看到表现最出色的币(按表现从高到低排序)是:

PEPE、LDO、UNI、PENDLE、METIS、AAVE

这是在 1 周的回顾期内(即 5 月 18 日至 5 月 26 日)。这是衡量表现的一种粗略方法——更科学的方法是实际计算这些币在更“合适”回顾期内的 beta,但对我来说,这种方法有效。

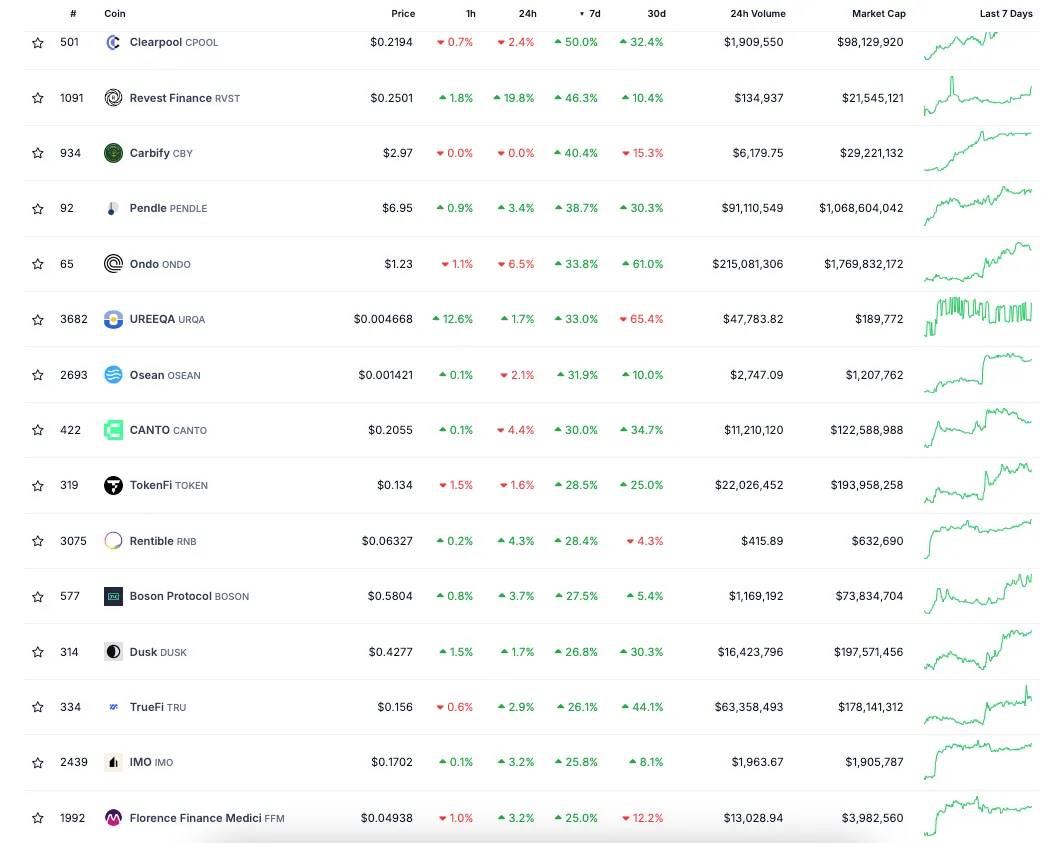

我个人选择在所有币中做多 PEPE 和 PENDLE,因为它们是全年市场的宠儿。这些币不仅在特定情况下表现出色——它们是今年迄今为止表现最佳的币之一。

前 100 名币中表现最佳的币,YTD

因此,我认为 PEPE + PENDLE 提供了最大的上涨空间。它们还具有高关注度币种的附加效果,市场喜欢它们;我不会忽视 PEPENDLE 组合的力量。

RWA 交易的时间

我花了太长时间讨论 ETH ETF 交易,现在我已经没有精力写关于 RWA 交易的内容了。这个论点很简单:RWA 一直是机构进入加密货币以来推动的内容,而 ETH 一直是主要的链——ONDO 与贝莱德在 ETH 上有合作。

因此,这是一种对整体 ETH 叙事的贝塔玩法。对于资产选择,我的主要选择是 ONDO,我认识的一些人也在推销 CANTO / DUSK。就我个人而言,我在这个问题上保持简单—— 1 ONDO = 1 CONDO。

其他

作为一个附带说明,我认为一个好的对冲交易是 ETH/SOL 对。总体来说,我感觉 SOL 在这段时间已经见顶,做多 ETH / 做空 SOL 的 bata 将非常有吸引力。

结论

呼!如果你看到了这里,你值得一个饼干!希望你喜欢这个交易想法。我正在重新回到状态,所以我希望能够继续推出新的交易想法!除此之外,对于美国人来说,请过一个非常愉快的阵亡将士纪念日。我在纽约市,所以如果你想喝杯咖啡,随时联系我。

另外,这里有一张我想包含的截图,只是为了显示人们可能高估了整个“现货 ETF 批准”的事情,并过早地进行了布局。